周一的暴涨令全市场既开心又恐慌,开心的是终于回血了,恐慌的是今天能否接得住。上证指数走出了近5个月以来的次高涨幅,达到了1.81%;深证指数和创业板指则火力不足,主要是风口确实不在这里。万年不涨的银行股涨幅巨大,牛市旗手券商同样火力全开,不得不说中特估的威力真是不容小觑。带路方面同样受益于消息刺激全线暴涨。但是需要警惕后期的分化。

4月经济复苏从数据上看有“倒春寒”的意味,但是分项数据显示生产仍处于扩张区间、服务业修复动能持续增强,表明稳增长落地效果不断显现,国内市场基本面有在改善。而美联储加息终于行至尾声,全球流动性得以释放。五一小长假数据亮眼,节后市场虽有分化,但是同样有领域延续强势,这说明市场信心还是有支撑的。复苏主线很清晰,但走势肯定不是一蹴而就的。

本文逻辑:

一、投资展望

二、近期市场回顾

三、市场资金动向

四、市场温度

一

投资展望

策略前瞻:节后A股的分化再一次扩大,冷热不均现象非常严重。不过三大指数调整或者止步不前的原因并不相同。上证指数从426开始大涨积累不少获利盘,因此属于主动调整洗盘。而深市比较被动,节后新能源被抛弃的非常坚决,抽血严重,反观AI、中特估则再次大涨。科技全年的主线基本确认无误!目前市场炒的更多的是预期,其实并不怎么反应基本面,表现明显的是五一火爆的酒旅表现反而比并不算火热(但是超预期)的电影更差。所以与现实情况表现完全相反的股价恐怕是当下A股的主流。这种罕见的行情需要小心,因为2015年的牛市也是不看基本面的,上涨和下跌的癫狂都很吓人。需要注意及时抽身,保住利润。此外一方面由于有很多蹭热点蹭概念的非核心股混入其中,投资者很容易踩坑,另一方面这一波行情起得太快,缺乏筹码沉淀,导致波动巨大,给找合适的买卖点增加了难度。因此今年上半年赚钱难度其实更大。

技术角度:上证指数在节后第一周更多的是回踩确认,不过从日线级别看的话已经冲出了之前3220-3330的震荡箱体。不出意外的话本周预计在新的区间以震荡为主,目前最低看到3310,是为406突破后的支撑位。不过A股在市场热度方面依旧不减,在量的支撑下必定会有大行情。我们也坚持之前的判断:大盘指数真正大级别的变盘在本周会出现,昨天也有所应验。因为从历史看,近几年五一后,市场都走出了一波不错的行情,如2020年五一后市场出现了近30%的大涨行情,2021年和2022年同样走出一波10%左右的行情。

市场方向:五一前后国家统计局公布4月份PMI、假日消费数据;A股2022年年报、2023年Q1季报公布完毕;而且428政治局会议、505国常会以及二十届中央财经委员会一次会议相继召开,在数据、政策方面都给了市场指引。具体来看以下三条线可持续可关注:

(1)高层会议频繁提及的人工智能等科技板块。从428政治局会议到505的国常会和中财委一次会议相继提到了人工智能,比如“重视通用人工智能发展”、“推动传统产业和新兴产业的智能化转型”、“把握人工智能等新科技革命浪潮”,产业政策不断加码。从事件角度看,5月4日微软宣布Bing聊天现已正式进入开放预览(Open Preview)模式并更新了更多功能,且任何人都可以使用,意味着全球约有1亿人可以体验;而科大讯飞也推出了认知大模型“星火”;美国计划出台针对我国科技领域投资的限制性计划,包括先进半导体、人工智能、量子计算等,国产替代逻辑有望进一步强化。从市场角度看科技主线板块存在轮动和高低切换,首先近期半导体指数调整的比较充分,出现买点机会;其次AI赋能方向比如算力、部分AI应用等景气度更高。在顶层政策、热点事件、市场决断的三层加重下,人工智能所在的科技板块仍是资金关注的焦点与核心,而且目前还处于科技牛市的前期阶段!

(2)关注Q1业绩改善或者景气度保持较高水平的行业。截至2023年5月3日,A股上市公司2023年一季报基本披露完毕,从主要板块和指数Q1归母净利润累计同比来看,全部A股“盈利底”已现,预计今后全年增速将趋势上行。而且也较好的印证了目前“分化式复苏”的状况。比如电力设备、有色金属等行业盈利增速大幅回落与新能源行业景气度高位回落有关。不过其中的细分领域表现不错,比如半导体设备、光伏电池组件、逆变器、锂电池盈利保持较高增速;IT服务、火电设备、风电零部件、配电设备、电网自动化设备、院线媒体、影视动漫制作等盈利大幅改善。

(3)前期涨幅不算太大的中特估。和科技主线相比,中特估涨幅并不算抢眼,只是偶有活跃。而且经历了从通讯到大基建到军工、医药板块的发散,节后在大金融领域也有表现,比如银行股,不过非银个股的表现要落后于整体。所以后期中特估的行情可能会扩散至非银央国企。加之美联储加息落地、央企指数推出、ETF上市推动增量资金入市等,对于具有明显估值优势的大金融、大基建、石油石化的行业央国企股价有足够的支撑力。

二近期市场回顾

(一)A股市场

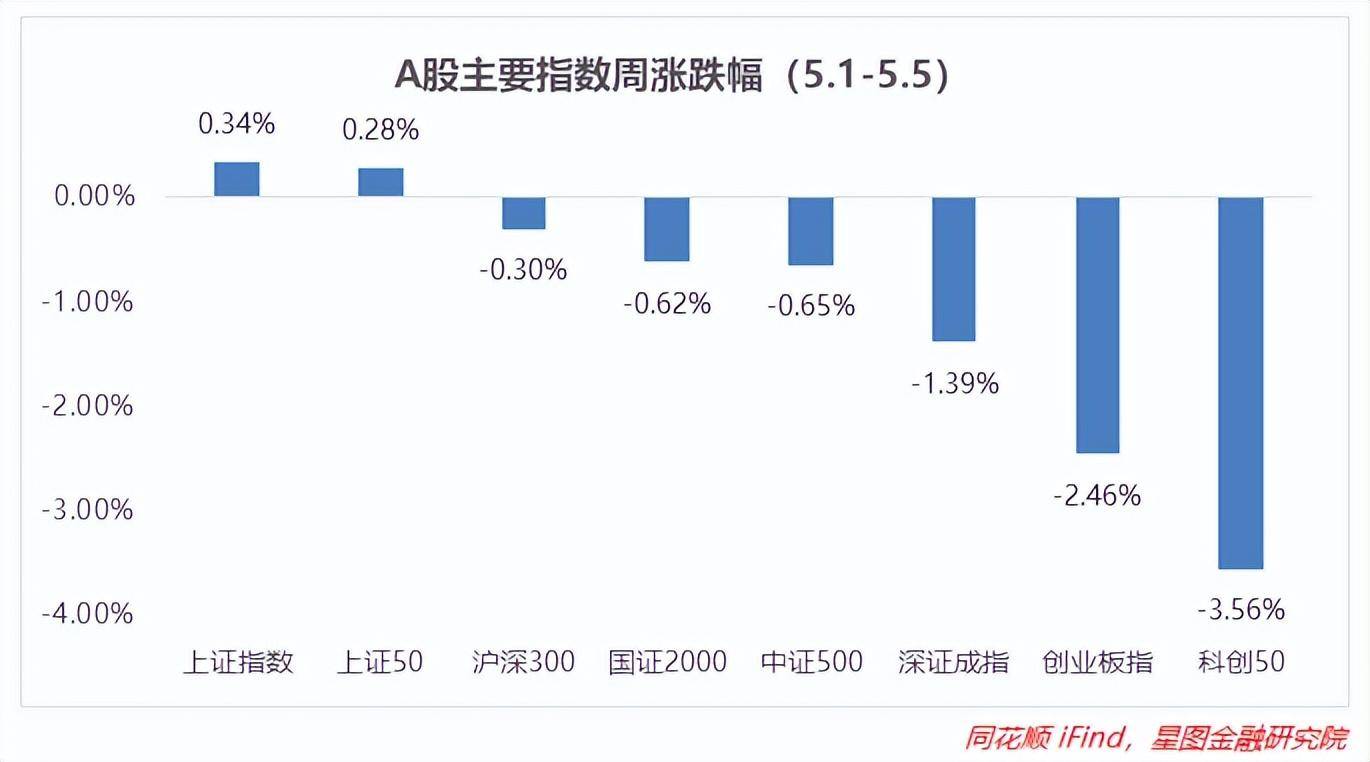

上周A股分化比较严重,不过整体上跌超过涨。从量能上看万亿成交量成为常态,市场交投依旧热情。上证指数先涨后跌,四连阳后回踩调整,勉强收在3330上方,而且主要是大金融、中特估这种大票在支撑,其余风格均不占优势。深证成指、创业板指连续四周收阴,且跌幅环比前周进一步扩大,不过来到前期的底部,预计会有支撑。中小盘、科创周内降幅虽然有所收窄,但依旧在低位徘徊。北向资金先流出后流入,流出幅度环比前周减少。周内上证指数、上证50领涨,但涨幅也仅略高于0%。其余指数全都收跌。

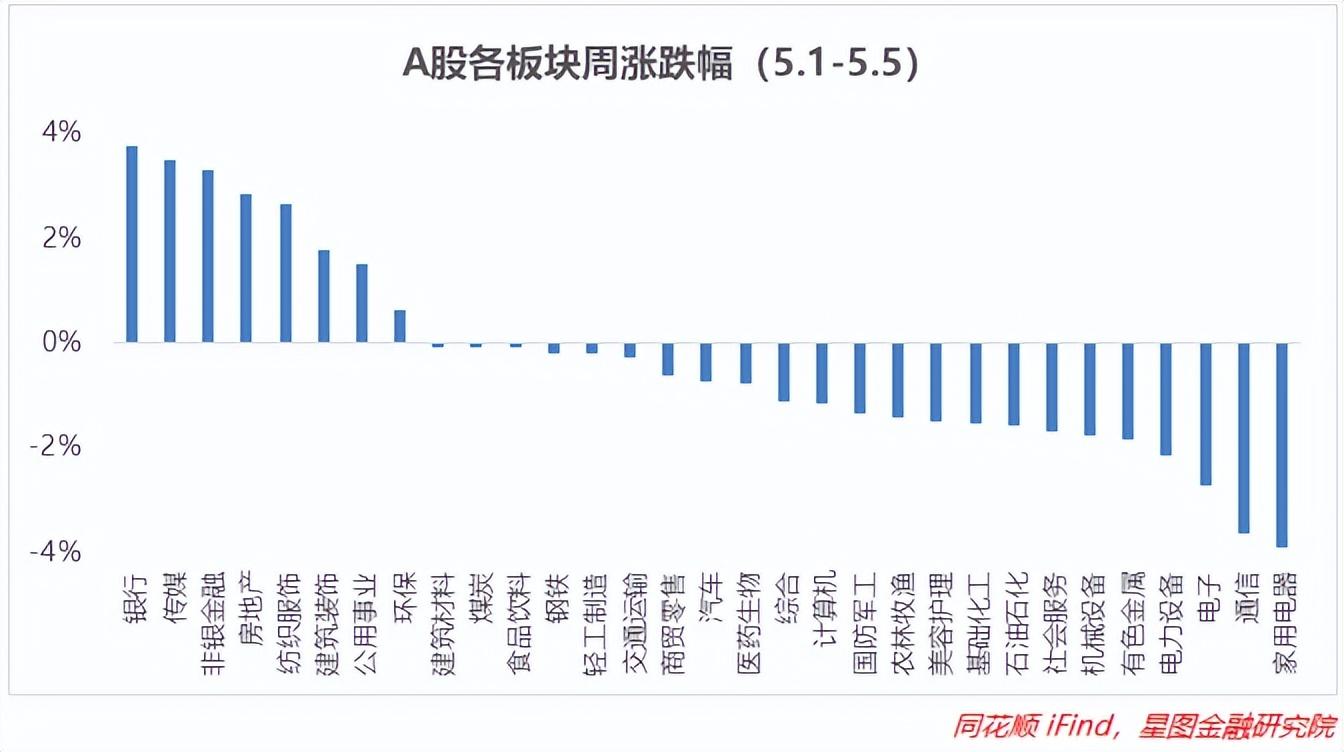

从板块来看,周内仅仅8个一级板块表现尚可,环比整体情况较前周更差,因此赚钱效应非常一般。涨幅靠前的聚集在银行、传媒、非银金融等行业。为了护盘,大金融等权重股表现不错;此外地产、建筑在节后公布的1-4月销售数据方面不错,A股同样有所反映。跌幅较大的则包括家电、TMT等,但可能是前期获利盘的短暂离场,待调整到位后不出意外会重新进场。多数板块周内表现都要弱于前周,仅9个板块实现回涨或者跌幅收窄。整体来看,周内行情指数偏强,板块偏弱。

(二)基金市场

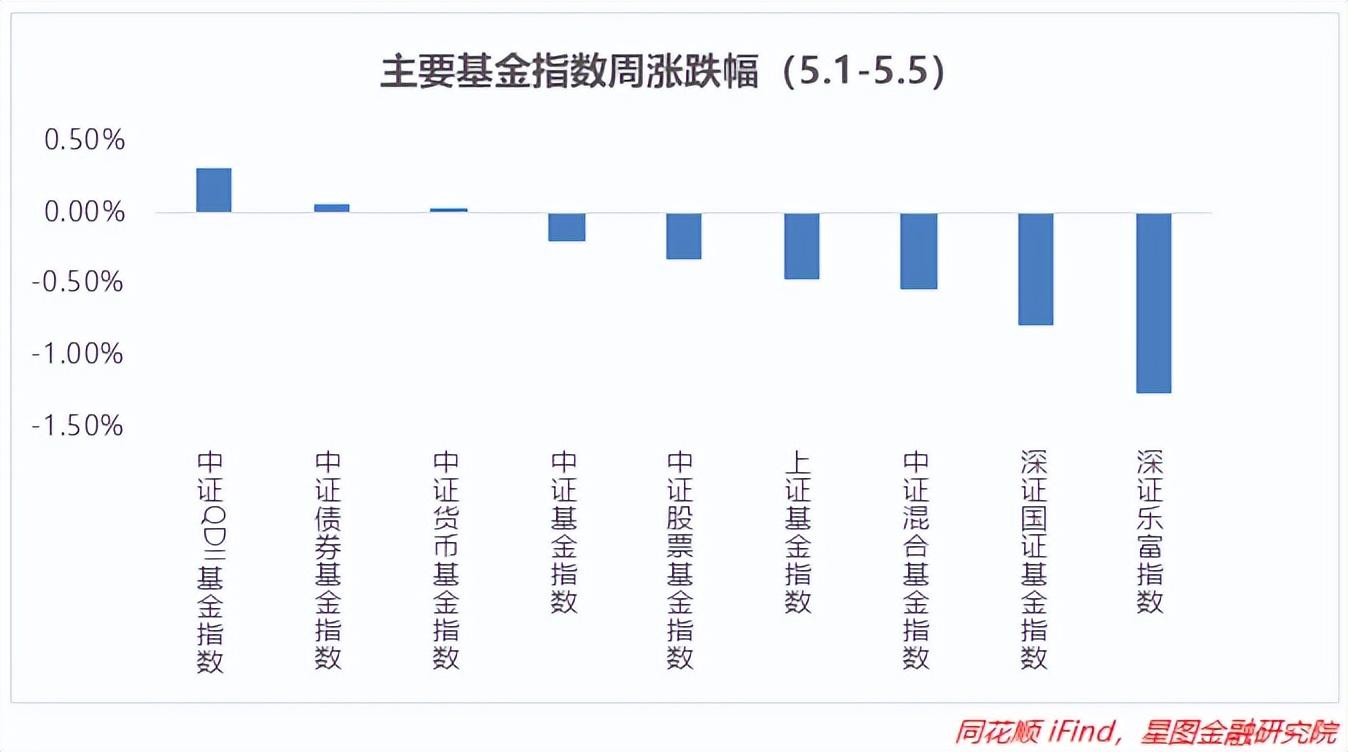

上周各大基金指数同样有所走弱,不过总体上幅度有所收窄,表现同A股一致。在深系指数表现持续较弱的情况下挂钩的基金跌幅也更靠前,国证/乐富基指跌幅均在1%左右;上系基金稍好于深系基金。其余基金指数涨跌幅都在0.5%以内,相差不大。

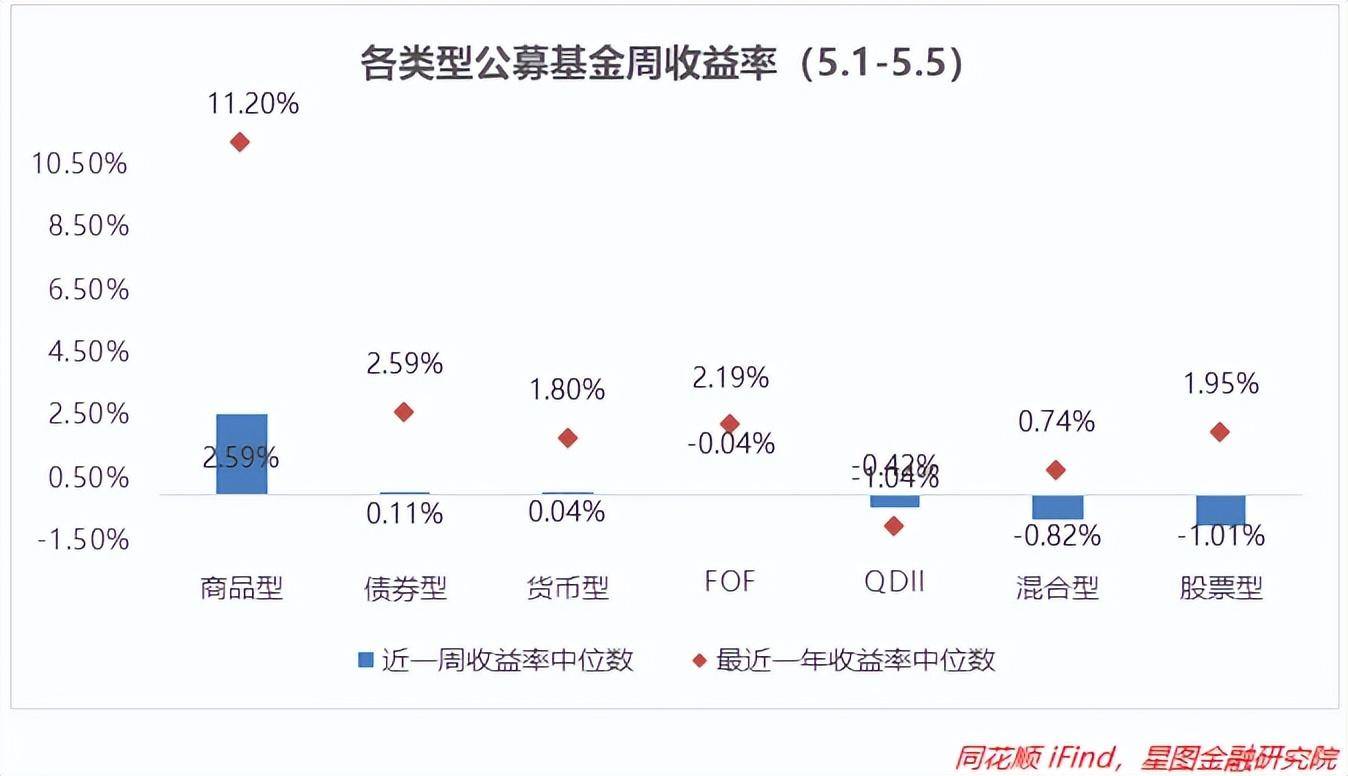

上周基金收益率中商品型基金周收益率中枢最高,接近2.6%,环比+2.4pct,受金价创下历史新高收益率大涨,但是原油依旧在调整。其余类型基金在跟踪指数均回调的情况下表现并不好,FOF型、QDII型周收益率跌幅勉强维持在0.5%以内;股票型领跌,跌超1%。不过商品型基金年收益率中枢大幅领涨,超过11%,是所有基金类型中年收益率中枢唯一改善的,环比+1.86pct;除此之外的基金年收益率中枢都在转差。债基、货基收益率中枢在0%上下浮动。

三市场资金动向

(一)A股市场

主力资金周内呈净流出状态,净卖出180.49亿元。为连续第4周净卖出,当周净卖出较前周减少25.01亿元。从申万一级行业来看,流入行业超过10个。其中净流入非银金融、银行、房地产;净流出上,医药生物、传媒、通信较多。

北向资金周净卖出8.06亿元,为连续第2周净卖出,环比前周减少卖出57.69亿元。主要流入新能源汽车、白酒、跨境支付等,净流入均在10亿元左右,电子、人工智能、家电、储能净流出超10亿元。贵州茅台、工业富联、紫金矿业、五粮液、新易盛、三七互娱等居净买额个股前列。

南向资金周内净买入18.33亿港元,连续净买入13周。其中沪港通净买入18.75亿港元,深港通净卖出0.42亿港元。中国银行、中国移动、腾讯控股、快手-W、美团-W等居净买额个股前列。

(二)基金市场

上周开放申购基金13只,涉及建信、中融、中欧、鹏华、中航、摩根士丹利华鑫6家基金公司。合计24亿元。周内申购基金包括3只指数型基金、4只主动权益型基金、3只债券型基金、2只固收+型基金、1只FOF型基金。

四

市场温度

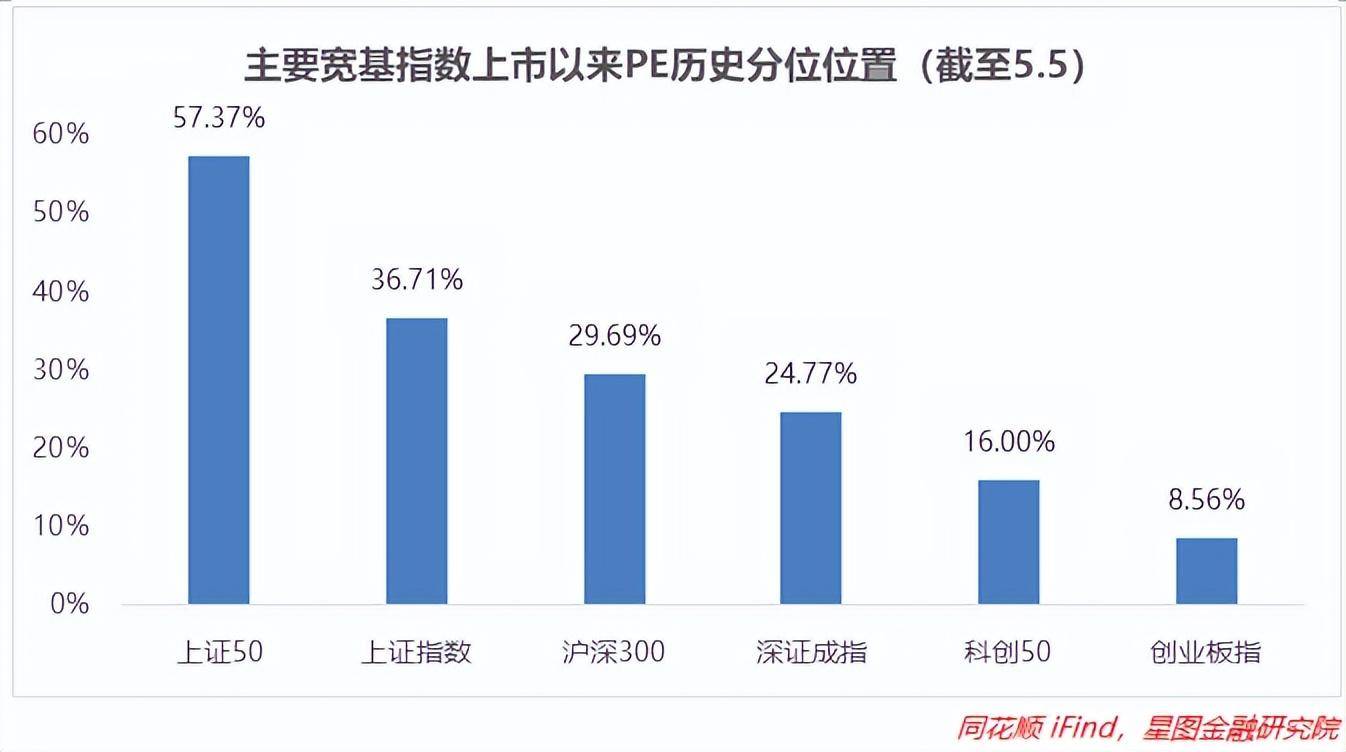

从近5年以来分位值来看,上周几大指数估值分化比较同样严重。其中,上系指数在周内先涨后跌,且有权重股支撑,所以估值被市场有所拔高;但是其余风格的指数延续弱势,市场对其估值进一步压制,所以科创50、深证成指、创业板指估值继续下挫。创业板指估值分位数目前已跌至8.5%左右。科创50连续收阴,估值下滑最严重。其余指数则在25%以及30%左右,整体估值有所下滑但较为合理。

从上市以来板块分位值来看,截至5月8日收盘,仅有8个板块估值上修,估值分位数平均下滑0.74pct。房地产估值回升最大,但也仅环比+1.25pct,最大的刺激应该是1-4月销售同比回暖10%,有所好转;大消费板块受假日影响集体回暖,食饮、社服、商贸估值均回升幅度均靠前;其他板块下挫严重,机械设备、家电、国防、传媒估值跌幅超过2pct。板块估值中位数为综合(31.69%),中位值环比继续回落。

从3年股债性价比来看,截至5月5日,万得全A市盈率倒数与十年期国债(2.73%)的比值为2,环比+0.06,而历史均值为1.79,处于近3年的中性偏高位,历史分位值位置处于72.50%(即性价比高于72.50%的时间),环比+3.61pct。中证800、沪深300、中证500和中证1000的股债性价比历史分位值分别处于71.33%(环比+1.80pct)、78.02%(环比+2.20pct)、39.61%(环比-1.39pct)和56.61%(环比-2.50pct)。较上期来看,整体上股票投资性价比大幅回升,现买入持有3年盈利概率为82.72%,环比+1BP;10Y国债利率环比-5BP,性价比下降;微盘股风格在抽血效应下性价比大幅下滑跌至低位,大盘股则急剧攀升。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

本文由“星图金融研究院”原创,作者为星图金融研究院研究员雒佑