2016年以来,监管层坚守“房住不炒”,调控房价的相关措施越来越绵密周全,在供需两端调控措施持续推进的同时,针对持有环节的房地产税也逐步纳入决策层的视野,长期以来“只听楼梯响,不见人下来”的房地产税越来越近了。

房地产税越来越近

房地产税是在建国早期就有的税种,但在计划经济时期,由于绝大部分房产属于国家或集体所有,土地的市场交易被禁止,房屋的出租也受到严格限制,因此房地产税有名无实。

1986年国务院发布了《中华人民共和国房地产税暂行条例》,明确了房地产税税种的设置和征收办法,规定个人所有非营业用的房产免征房地产税。此后,我国房地产税的征收一直适用该条例。

2003年十六届三中全会首次提出对自住房征收物业税。

2009年5月,中央下发的《国务院批转发展改革委关于2009年深化经济体制改革工作意见的通知》中,再次明确提出:“深化房地产税制改革,研究开征物业税。”

2011年,上海、重庆率先开展房地产税改革试点。

2013年十八届三中全会提出“加快房地产税立法并适时推进改革”,房地产税立法被提上日程。

2018年,房地产税立法工作列入五年立法规划,法律草案正在拟定中。

2021年5月,财政部、全国人大常委会预算工委、住房和城乡建设部、国家税务总局召开房地产税改革试点工作座谈会,听取部分城市及专家学者对房地产税试点工作的意见。此次座谈会主题明确——“房地产税改革试点”,这意味着在正式立法之前,房地产税可基于行政命令在更多城市进行试点。

征收房地产税的共识越来越大

房地产税事关重大利益的调整,在房地产税该不该征的问题上一直有争议,争议主要集中在以下几个方面。

一是房地产税征收的法理基础。房屋由两个部分构成:一是土地;二是土地之上的房屋。房屋随着房龄的增长会贬值,而土地往往会增值,也就是说房屋的增值主要是由土地增值带来的。根据我国现行制度,土地归国家或集体所有,居民或企业通过直接或者间接缴纳土地出让金获得了土地的使用权,从这个角度看,有些舆论认为,鉴于目前的城镇居民住宅已经缴纳了土地出让金,因此开征房地产税没有法理基础。

从产权这个角度看,产权可分为名义产权和实际产权,住房和土地事实上的不可分,决定了即使土地使用权有70年的期限规定,在土地使用权满70年后,土地并不能单独分离出来交还给国家。《中华人民共和国物权法》第一百四十九条有“住宅建设用地使用权届满的,自动续期”的规定。因此,以土地国有制为理由反对开征房地产税这个理由比较难成立,事实上,中国香港同样实行土地批租制度,但也开征名为“差饷”的房地产税。

第二个争论是征收房地产税对房地产市场尤其是房价的影响。房地产税对房价的影响牵动了最敏感的神经。2011年,上海和重庆就开始试行房地产税,但10多年来,两地的房价走势和其他一线城市相比并无明显差异。分析认为,主要原因是两地房地产税的征收范围窄、税率设置较低。从其他国家和地区的经验看,上个世纪70年代日本在房价快速上升阶段开征房地产税并未对房价产生明显的抑制作用;中国香港有房地产税,最近十多年来房价的涨幅仍非常明显。

2016年年底,中央经济工作会议提出房住不炒并出台了一系列调控政策,在此之后,房价基本稳住了(见图1)并且不同区域的房价分化也比较明显,但无论从绝对的价格水平还是相对的房价收入比、房屋租售比等指标看,我国很多城市的房价还处于“高原”位置,加上我国城镇居民的房屋自有率超过90%且拥有2套以上住房的家庭不在少数,不能忽视房地产税对房价的短期冲击。

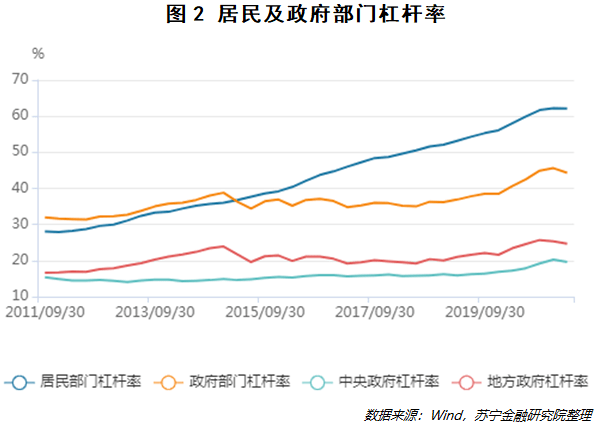

从图2可以看出,最近10年来,地方政府以及居民部门的杠杆率显著上升,地方政府及其部门的债务很多是用土地资产抵押或者用土地财政兜底的;居民债务中占大头的是中长期贷款,主要是房贷。如果房地产税对房价在短期内形成冲击,将影响居民和地方政府的信用,这是决策层不愿意看到的,“房住不炒”和房价“稳字当头”是房地产调控的孪生目标。

因此,房地产税的征收范围、税率设置、房屋估值标准和方法以及房地产税的推出时机等都应慎之又慎,我们的判断是房价涨势较为明显的城市可能被优先列为房地产税的试点城市。

第三个争论是房地产税能否成为地方税主体税种的问题。房地产税能不能成为地方税主体税种,取决于房地产税的征管模式。选择对所有房地产征收房地产税的普遍征收模式,税源较为丰富,可以提供较多的房地产税收入;选择只对部分(例如二套房以上)房地产征税的少数征收模式,税源则相对较少。

采取哪一种征税模式受制于很多因素,我们认为与以下几方面的因素有关:

一是纳税能力。从国际做法来看,房地产税的税率普遍在1%-3%之间。从我国的实际情况看,我国相当多的地区房价收入比已经在20倍以上,如果采取普遍征收模式,可能面临居民纳税能力不足,出现征管的问题并明显冲击房地产市场。

二是房地产税总体税负和税收结构的问题。中国与房地产相关的综合税负已经不低。据财政部数据,自2011年以来,房地产五税(包括房产税、城镇土地使用税、耕地占用税、契税、土地增值税)之和占税收总收入的比重一直在10%以上,已超过世界上大多数国家。综合起来看,我国与房地产相关的综合税负水平并不低,但在持有环节和交易环节的税负不均确实存在,持有环节偏低、交易环节偏高,推出房地产税有利于优化与不动产相关的税负结构,但在实践中存在不同代际间税负公平性的问题,可能需要通过循序渐进的方式以时间换空间,逐渐实现房地产税负结构的优化。

90年代中期,中国经济进入高速增长阶段,其中房地产扮演着重要角色。货币的“实际创造者”由外汇储备转为土地信用:“土地财政”将房地产在未来的收益贴现到当期,使得地方政府可以快速融入资金推动公共设施建设、满足公共服务支出、补贴优质企业并吸引优秀人才。

公共设施及公共服务能吸附人口和产业,从而带来稳定的购房需求、持续的土地增值以及税源的增长,进一步促进地方政府通过土地出让进行抵押融资,从而进入一个自我循环、不断积累、持续扩张的信用创造系统。

这套系统在运行近三十年后,弊端逐渐显现,高企的房价给居民部门带来了沉重的负债压力,“挤出”消费的效应愈发明显。

此外,过去10年,我国的经济逐步下台阶,企业的盈利能力下降,但融资成本却居高不下,与土地紧密相连的房地产企业融资和城投融资的高利率对制造业部门和服务业部门的“信用挤出”也非常明显。通过费改税以及调整房地产税的税负结构,减少房地产交易环节的税负,增加持有环节的税负,实现“土地财政”的有序退出,房地产税的逐步登场,将是攸关我国经济持续稳健发展的关键之举。

本文由“苏宁金融研究院”原创,作者为苏宁金融研究院投资策略研究中心副主任顾慧君