身边有朋友问我:有些闲钱,想做点股票投资,有没有什么好的投资建议?

初遇到这个问题,我也很困惑。从价值投资的角度,股市获利来自两个方面:

(1)宏观经济的增长——当经济上行时,闭着眼睛买都能赚到钱;

(2)选行业选股——发掘有潜力的行业和公司,伺机买入,伴随着公司成长,实现收益。

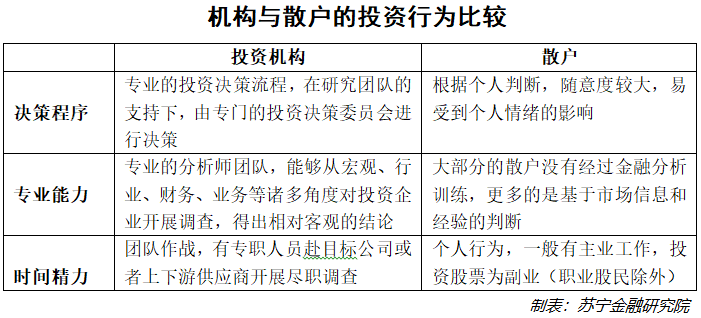

现实中,散户进行股票投资是存在一定困难的。一方面,受限于经济增长放缓,闭着眼睛买股,赚钱几乎不可能。另一方面,在选行业选股方面,散户又很难与机构抗衡,无论是在专业能力还是时间精力方面,投资机构都具有更大的优势。

以下是在股票投资中,机构与散户的行为对比:

由于和机构相比,散户存在以上三方面劣势,所以,在实操过程中,散户总是发现自己的选股要慢半拍。很多时候,当散户根据新闻或者市场热点追进去的时候,股价早已在高位,替人“抬轿”、高位套牢在所难免。

面对与机构的竞争,散户难道就没有办法吗?也不尽然。

最直接的办法是选择基金,让专业的投资机构来帮助投资。既然不想与机构博弈,不妨成为投资机构的“朋友”,“雇佣”基金公司专业的基金经理来帮助投资。当然,如何选取靠谱的基金本身也是一门学问,后面另起一文进行讨论。本文想聊聊,在直接投资方面,散户如何做才能大概率赚钱,希望对大家有所启发。

主动出击:发现身边的潜力股

在投资过程中,机构更像正规军,无论是宏观、中观分析,还是财务报表解读、实地调研,一招一式都有板有眼。其实,散户也有散户的比较优势——我们每天要从事自己的职业,每天要柴米油盐、衣食住行,这个中间就潜藏着无数的投资机会,甚至是专业机构的分析师都暂时没有发现的投资机会,如果能够细心观察,是有可能提前发现潜力股,跑赢市场的。常见的场景包括:

1、在工作中挖掘潜力股。现实中,每个人的工作内容和性质千差万别,存在着有价值的投资机会,细心观察就有可能在自己所工作的细分领域发现有价值的潜力股。比如,作为医生,您会发现近期前来就诊的某类疾病的患者较往年明显增多,或者,您熟悉的某型药物正在进行二期或者三期临床实验,很有希望获得批文,是不是可以关注一下研发和生产相关药物的上市公司。当然,具体是否投资,还需要凭自己的专业知识进行判断。

再比如,作为商场的售货员,看看哪些消费品类或者品牌的产品卖得更好,供不应求;作为物流行业从业人员,哪些品类或者品牌发货更多,退货更少。这些都是专业分析师都可能垂涎三尺的第一手资料,用得好的话,是可以发现潜力股,跑赢市场的。

2、生活中的投资机会获取。看看你经常消费的产品或服务、看的视频、玩的游戏中,有没有由上市公司提供的,他家产品咋样,为什么会选择他家的东西,他家产品有没有进一步“火一把”的可能性?去逛街的时候,看看(上市)商场的人群密度如何?相对往年变化如何?对应的餐饮店有没有出现排长队的现象?

其实,以上内容都是机构分析师行业调查的一部分,但是对于普通人来说,却是我们工作和生活的日常。分析师的调研往往需要花费大量精力,而且受到时间、经费等限制,不一定能得到全面和连续的信息。而我们常年生活在这些场景和数据中,只要更加细心和留意,会在某个我们熟悉的细分领域(医药/消费/物业等)形成优势,发现高价值的潜力股。

戏剧性的是,实践中,有多少投资者对于不一定那么熟悉的概念股(区块链、大数据、人工智能)趋之若鹜,却对身边那些更加熟悉、凭自己的专业能力更容易进行价值判断的潜力股视而不见。

被动防御:蓝筹分红策略

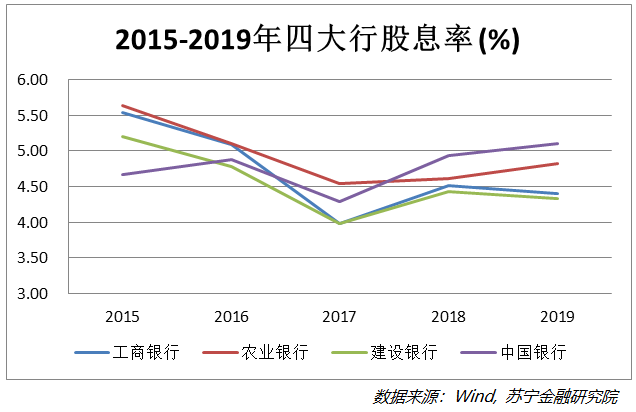

蓝筹分红策略是指买入一些股息率高的大盘蓝筹,视后市情况进行决策。在此,以国有四大行为例。以下是四大行的股息率情况:

可以发现,过去五年,四大行的股息率都在4%以上。假设持有四大行的股票,根据后市的发展,可以有两种操作:

(1)若后续市场行情持续向好(如赶上今年年初的一波小牛市),四大行的股价大幅上涨超过心理预期(10%或者20%,由投资者自己设定),则可以考虑抛出,落袋为安。

(2)若后续市场行情一般,或者向下,则可以考虑持有,4%左右的股息率也算一个不错的收益。

在实务中,还有不少股息率更高的行业和公司。之所以选择四大行,主要有两点原因:

一是四大行的监管和运营相对成熟。除了受到银行业本身的强监管以外,四大行作为国家队成员,更是受到特别“照顾”,全部入选为“系统性重要银行”,如此也意味着更高的资本充足率要求和抗风险能力。

二是银行业对于经济的渗透性。传统行业普遍存在一定的周期性,如煤炭或者钢铁行业,呈现有些年份赚钱,有些年份不赚钱的情况。但是,银行业的服务渗透到处于不同周期的行业和企业,受到单一行业周期的影响较小。四大行更是渗透我国经济发展的方方面面,业绩表现也跟中国经济后续的发展息息相关。

总之,只要对中国的未来,对中国经济可持续发展有信心,就可以考虑这个策略。进则赶上一个小牛市,赚取超额收益,退则以一个还不错的股息率持续持有,等待中国经济的持续发力。

给投资者的三点建议

以上是从主动和被动两个方面,针对散户股票投资的特点,分别给出的策略。在实际投资中,个人投资者还需要注意些什么呢?笔者认为主要是以下三点:

1、不用急钱。所谓急钱是在短期需要使用的一笔钱,包括生活费、学费、救命钱、待还的贷款。一方面,这些钱亏不起,亏损可能意味着生活质量受到影响;另一方面,这些钱表现出较强的时效性,到期必须抛股变现,如果此时股票处于盈利状态还不要紧,处于亏损状态,浮亏就变成了实亏。

2、及时止盈止损。止盈止损意味着一旦股票涨跌超过特定的幅度,则需要及时卖出股票实现落袋为安(或者亏损退出)。相对于机构有严格的投资纪律,散户的投资更具随意性和情绪化。此时,更需要我们能控制自己的情绪,理性投资。

3、理性面对市场上的声音。电视上,互联网上有无数的所谓“专家”,给大家荐股,介绍各种投资策略,不排除其中有一些值得称道的经验分享,但也包含很多有问题的解释。需要投资者保持理性,正确去理解和判断市场上的各种声音。

以上只是笔者针对散户在股票直接投资中的特点,给出的一些投资思路。正如笔者所建议的,应该理性面对市场上的声音——包括本文所介绍的这些内容,也只是笔者的一家之言,希望投资者能够理性吸收,取其精华,弃其糟粕,做好投资,实现价值。

本文由“苏宁财富资讯”原创,作者为苏宁金融研究院高级研究员陈嘉宁,首图来自壹图网