每当有热门赛道超跌时,市场就会不乏抄底的声音。近期,前期已经跌麻了的光伏出现了异动,在整个6月期间最高反弹了超过10%。上游原材料硅料的价格也有止跌回升的迹象,市场中也再次出现了抄底光伏的看法。如何看待这样的变化?在当前市场风格不断轮换的行情下,光伏、新能源能否迸发出“第二春”的行情?

在判断光伏当前行情的问题上,有四个方面的因素值得关注:

第一,光伏跌幅的时间有多久;第二,行业估值是否被消化;第三,交易的拥挤度大概什么程度;最后也是最重要的一点,基本面有没有见底或好转。

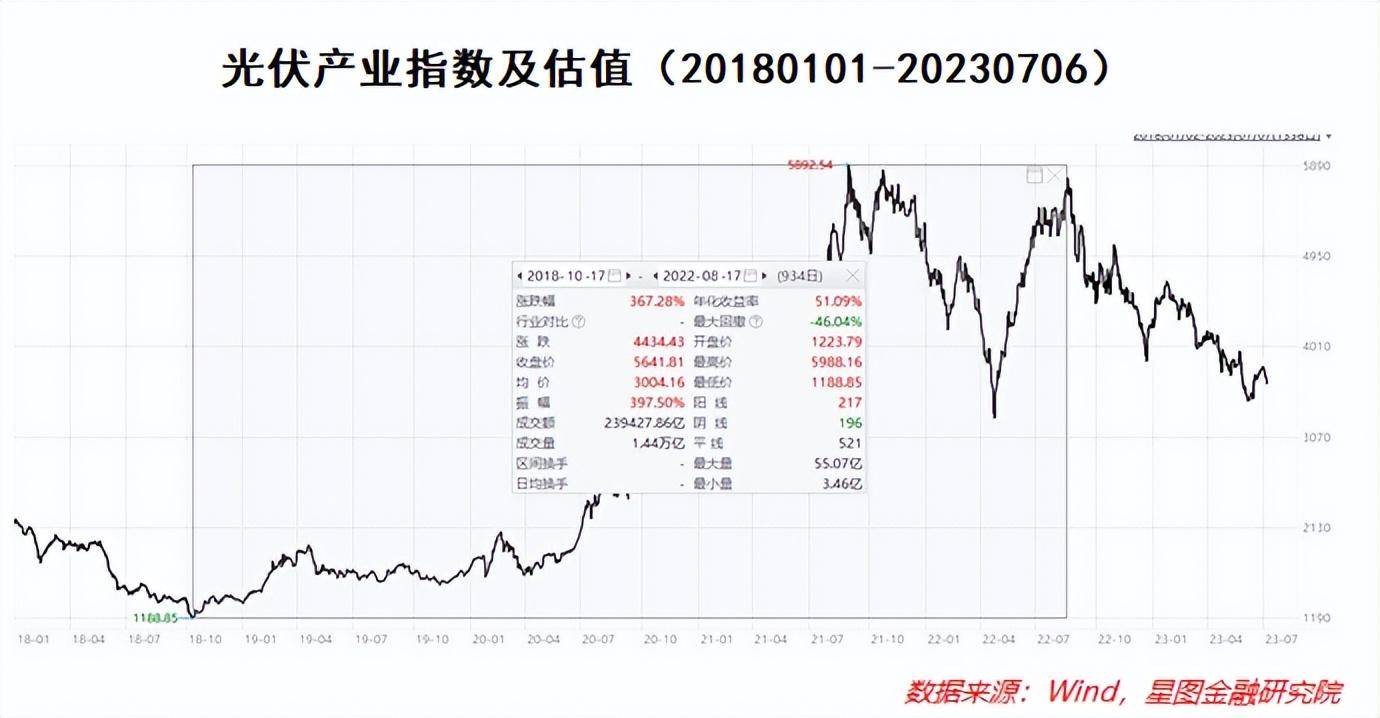

首先看光伏指数的行情。从光伏资本市场上的表现看,本轮光伏行情的持续时间之久为历史之最,以代表性的光伏产业指数(931151.CSI)为例,指数从2018年10月至2022年8月,上涨期间近4年,期间光伏指数最高涨幅近4倍,是妥妥的“长牛”赛道,也是A股最火赛道之一。

回顾其上涨原因,大体有三个方面,一是政策加持,主要是全球碳中和趋势的确定,极大程度提升了光伏的市场需求。二是产业竞争力的提升,光伏发电成本显著下降,实现“平价上网”,对其它发电方式形成显著的替代,电力需求端的经济性提升。三是俄乌冲突带来的地缘政治危机和能源安全需求,欧洲地区光伏需求大涨。

下游高速增长的需求带来了光伏的“超级周期”,不但光伏企业赚的盆满钵满,也吸引了众多新势力进入光伏行业。从2022年下半年开始,市场对光伏未来预期不断转弱,供给端面临的是不断增长的产能和更加激烈的竞争,需求端面临的是高基数效应下可能下降的增速。因此光伏指数转为估值下修、竞争导致盈利下降的“戴维斯双杀”。

如果剔除因俄乌冲突带来的影响,光伏产业指数从2021年8月见顶之后,至今已经跌了两年。期间受俄乌冲突影响带来的海外需求大涨,也曾一度大幅度反弹,但于产业而言,更进一步增加了供求的矛盾。

光伏过去曾多次受到政策影响,出现周期性的变化,如2013-2015年间,进入以国内市场为主的度电补贴时代,光伏产业指数最高涨幅近3倍,创业板估值泡沫破裂后,震荡较长时间。在2018年“531新政”后又再次下跌直至欧盟取消对中国的“双反”,光伏指数触底反转。与历史相对比,本轮光伏周期更长,影响因素也从政策周期转为市场周期。

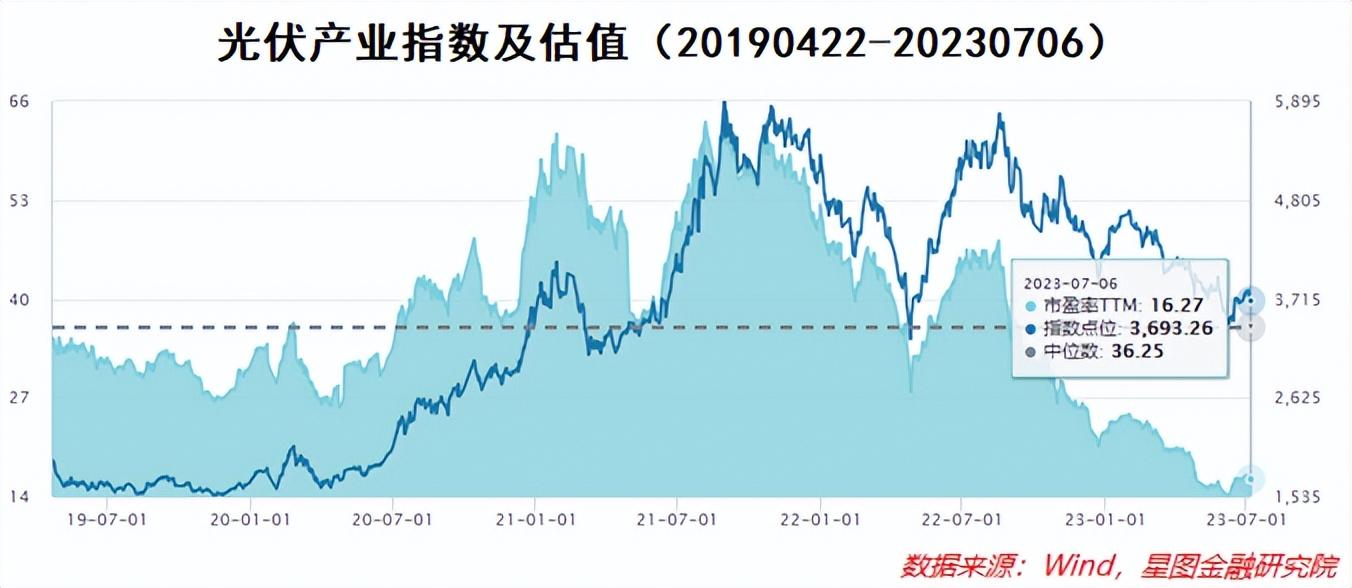

其次,光伏产业指数的估值已经被充分消化,估值历史新低。经过高盈利增速的消化和估值的下修,光伏产业指数估值来到历史最低位置。

从2018年至今,光伏产业指数经历了一轮完整的牛熊周期。期间光伏产业指数PETTM最高在2021年 8月至66x,经过近两年调整,截止2023年7月6日,光伏产业指数PETTM仅16x左右,估值分位数基本处于历史最低位置。与宽基指数创业板对比,同期创业板指PETTM为32x左右。

再次,包括光伏在内的新能源拥挤度大幅下降。新能源长达两年的跌幅,离不开资金过度抱团导致的出清因素。但今年以来,新能源、医药医疗、消费等赛道被不断抽血,数字经济与“中特估”的轮番表现,虹吸大量的市场存量资金。从公募基金一季报看,机构减配电力与新能源行业最多,掣肘新能源赛道的拥挤度问题已经得到了很大改善。一部分资金或止损追逐TMT和“中特估”,或止盈出逃,新能源赛道的筹码经过了大量的出清。

以中证新能指数的周度成交额来看,从2021年最多8000亿跌至如今的不足2000亿。所以从交易的拥挤度上来看,不止光伏,整个新能源赛道的拥挤已经有了极大的改善。

最后,也是最重要的则是行业基本面的变化。光伏每一轮的下跌都离不开供求的因素,2019年至今,供给端受到光伏高景气的影响,全产业大幅度扩张产能,其中以上游的硅料为最,硅料从最高点近30万元/吨,跌至如今的7万元/吨附近,跌幅超过了70%,接近甚至跌破了部分硅料厂商的成本线。

从近期硅料的价格走势看,硅料价格已经基本到位,进入6月中旬,硅料价格大幅下跌,6月后三周硅料价格环比变化分别为-22.52%、-8.2%、-0.27%,7月第一周跌幅已经明显收窄。根据7月5日硅业分会的数据,光伏上游硅料中的致密料、复投料、菜花料价格环比持平,N型硅料价格区间在7.2-8.0万元/吨,成交均价为7.42万元/吨,价格出现反弹,周环比小幅上涨0.68%。也是自2月底以来,N型硅料首次出现上涨。

在价格已经触及企业成本线的情况下,硅料价格或已较市场预期更先触底,供给过剩带来的价格战可能暂熄。

而从需求上来看,年初市场一定程度低估了光伏装机需求,上游硅料价格下降带动的组件价格下降,很大程度上刺激了下游的装机需求。国内方面,国家能源局数据显示,2023年1-5月中国光伏新增装机61.21GW,同比增长158%,比去年同期139%的增速更高,显示出市场对光伏的强需求。年初被行业内广泛担忧的海外市场,需求也同样超出预期。根据中国海关进出口数据统计,今年1-5月份,我国共出口光伏产品247.37亿美元,已经超出2022年光伏产品出口总额512.5亿美元的一半;而按照光伏产品上半年需求弱、下半年需求强的需求周期看,下半年的光伏需求增速或许将进一步增加。

光伏的供求两端同时出现了触底或向上的改善,原材料价格见底的信号代表趋势向下的担忧基本落定,再叠加当前光伏产业指数PETTM仅为16.8x左右,已经处于历史最低位置,光伏板块关注度重燃的可能性很大。

不过对于光伏这样一个卷到极致,且愈演愈烈的行业来说,想要抄底需要更长的耐心。对于经过时间检验的龙头企业来说,价格战带动下游需求复苏的情况下,其盈利很可能大超市场预期。

放低预期,与长期共舞,当前的光伏不失为一个低位布局的好机会。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

本文由“星图金融研究院”原创,作者为星图金融研究院研究员黄大智