周一3大指数低开低走。仅电力板块逆市大涨并掀涨停潮,其余热门赛道比如AI、算力、游戏、传媒全都熄火。前期的收益在近4个交易日全部回吐。全市场每天都有3/5到4/5的上市公司下跌。体验极差!

宏观上,国内近期MLF与LPR利率调降释放稳增长信号,折射消费、投资的“弱现实”。海外方面美欧日6月Markit PMI普遍走弱。因此整体上海内外需求持续偏弱。不过基本面和政策面均对资金面有支持,叠加产业库存周期尾声,对市场依旧偏积极。

本文逻辑:

一、投资展望

二、近期市场回顾

三、市场资金动向

四、市场温度

一

投资展望

策略前瞻:A股虽然触底回升,但是上方压力相当大。2023年上半年我国上市企业整体盈利水平触底,所以估值依旧具备优势,有利于做中长期的布局。下半年,随着经济的持续好转、产业去库存、美联储加息不再,全市场有望从估值低点反弹。不过市场还是会以宽幅震荡为主,呈波浪式前进,板块也会周而复始、循环往复的轮动。后续可盯紧稳增长相关政策。

技术角度:同花顺全A在420跳空低开形成压力位,而在619全A上探缺口后急转直下。从周度来看,616当周的收益在621当周以及本周初共4个交易日内回吐超过100%!日MACD出现死叉并由红转绿,周度MACD绿柱面积并没有过分增大,出现底背离迹象。不过从经验来看,大跌必定有回升预期,通常会在底部磨1-2日,然后继续上行。所以本周会先延续弱势然后反弹。目前上证指数向下大幅击穿年线,水位重回年初,预示近1个月的反弹结束,支撑先看到之前的缺口3130附近。

市场方向:上周LPR/MLF下调符合市场预期;李强总理出访欧洲、美国务卿访华寻求国际合作,国际环境较为缓和。商务部发布今年1至5月我国消费市场相关数据,消费支出重新成为经济增长第一拉动力!具体来看以下3条线可持续可关注:

(1)持续回暖的出行、旅游链。根据文旅部/交通运输部数据显示,端午节假期国内出游人次/旅游收入/发送旅客人次分别恢复至2019年同期的112.8%/94.9%/77.2%。叠加机票燃油附加费/酒店价格分别较五一下调44%/20%,出行成本降低驱动旅游需求进一步释放。考虑到暑期旺季,亲子客群、学生客群的长线出游需求会加速释放,多数机构预测今年暑期的航旅市场有望创下新峰值。而且随后的亚运会、十一黄金周等接踵而至,预计出行需求或持续复苏。

(2)政策刺激下的新能源汽车产业链。6月21日,财政部、税务总局、工业和信息化部发布《关于延续和优化新能源汽车车辆购置税减免政策的公告》。这也是我国第四次优化和延长新能源车购置税。其中政策延续到2027年底好于市场预期,对于新能源车进一步加快替代燃油车、释放一部分居民购买力具有推动作用。

(3)外围事件+内部市场关注下的国防军工细分领域。俄乌冲突以及俄国内部问题进一步加重了国际上对该地区政治军事局势的担忧。而国内则对航天工程、船舶制造给予的关注度上升。前有神舟16号、一箭41星的壮举,登月计划官宣,后有船周期的回归。同时国资委再度强调推动央企上市公司质量配合“中特估”,可持续关注各大军工集团优质上市资产、并购重组情况。

二近期市场回顾

(一)A股市场

上周A股触顶向下,上涨势头遇阻,同花顺全A周跌幅达1.86%。从量能上看有所缩减,但依然超过万亿,不排除节前效应以及获利兑现的可能性。上证指数在621跳空低开,重回近期底部区域,不过MACD并没有像前期一样翻绿,总体仍处于多头。深证成指和创业板指表现同上证指数一致,在此之前我们也提示过风险。人民币汇率仍然偏弱,因此北向资金在当周比较克制。

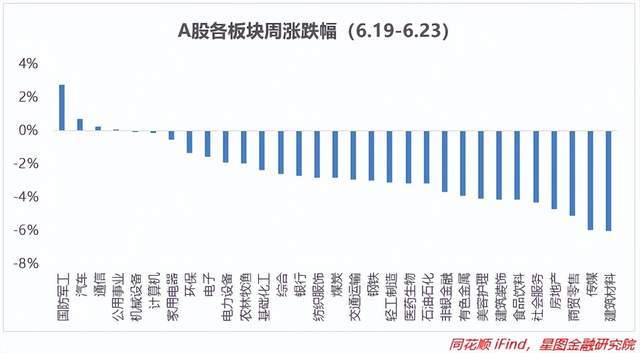

从板块来看,当周仅4个一级板块表现不错,环比前周整体情况走弱,因此赚钱效应非常差。涨幅靠前的聚集在国防军工、汽车、通信、公用事业等领域。主要是汽车政策加持、外围环境较差导致。跌幅较大的则包括建筑材料、传媒、商贸零售,更多的是地产数据依旧偏弱导致,同时部分行业涨幅过高的正常回调。更多数板块当周表现都要弱于前周,仅2个板块续涨或者跌幅收窄。整体来看,当周行情非常差。

(二)基金市场

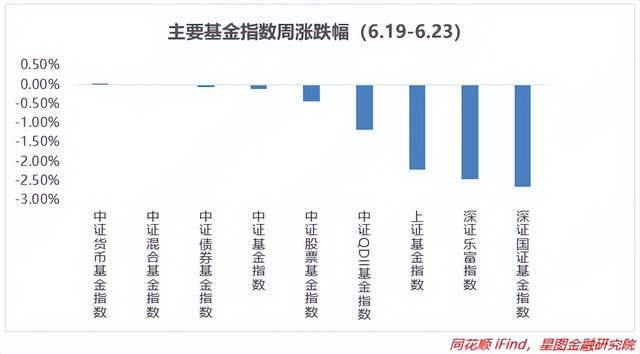

上周各大基金指数多数收跌,同权益市场保持一致。当周仅货基表现稍好,但相较于前期表现涨幅也有所下滑。防守型基金表现靠前,包括混基、债基,跌幅都在0.1%以内。同3大指数相挂钩的上证基金指数、乐富/国证基金指数跌幅均超过2%。整体表现较差。

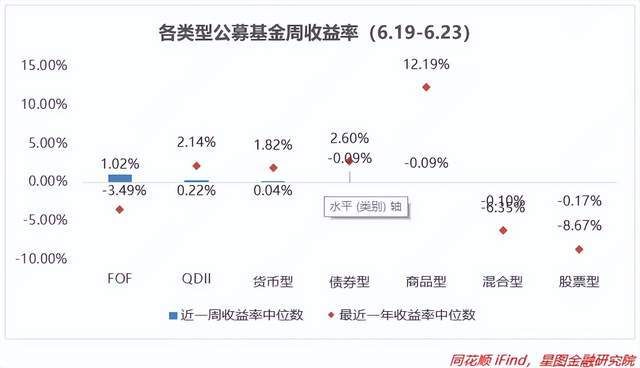

上周基金收益率中FOF型基金周收益率中枢最高,收益率为1.02%,环比+0.25pct。QDII型基金靠0.22%的涨幅位居第二,主要在于美股跌幅更小。在国内股市景气度重新转弱的情况下,混合型、股票型基金大幅下滑,周收益率中枢最低且环比大跌。从年收益率中枢来看,QDII型、商品型、FOF型基金环比改善幅度最大,混合型、股票型依旧垫底。其余基金年收益率中枢变化不大。

三市场资金动向

(一)A股市场

主力资金当周净卖出999.87亿元。前周净买入631.2亿元,单周净卖出规模创2个月以来最大。其中,净卖出前五大行业是传媒、医药生物、非银金融、有色金属、电力设备。从申万一级行业来看,流入行业5个,当周最受市场资金追捧的行业是国防军工,资金净流入规模达56.33亿元;汽车、机械设备尾随其后,资金净流入规模分别是22.47亿元和8.52亿元。资金净流出规模最大的三个行业是传媒、医药生物和非银金融。

北向资金当周净卖出3.46亿元,前周为净买入143.91亿元。其中,沪股通净流入11.2亿元,深股通净流出14.66亿元。宁德时代、迈瑞医疗、比亚迪、京东方A、京沪高铁等居净买额个股前列。

南向资金当周净买入8.88亿港元,环比减少67.69亿港元。其中沪港通净买入3.84亿港元,深港通净买入5.04亿港元。中芯国际、理想汽车-W、美团-W等居净买额个股前列。

(二)基金市场

上周开放申购基金53只,涉及南方、易方达、淳厚、德邦等28家基金公司。合计165亿元,增加约15亿元。当周申购基金包括20只主动权益型基金、9只指数型基金、13只债券型基金、7只FOF型基金、2只固收+型基金、2只QDII基金。整体来看申购数量和规模依旧呈小幅变动。

四

市场温度

从近5年以来分位值来看,上周8大指数估值均有所下挫。尤其是核心资产方面,上证50、上证指数、沪深300损失最为严重,分位值纷纷跌至25%乃至20%以下。深系指数先涨后跌,估值下挫比较小。AI方面有所熄火分化,所以科创50估值同样下滑,但幅度不大。

从上市以来板块分位值来看,截至6月26日收盘,仅2个板块估值上修,估值分位数平均下滑3.56pct,由涨转跌,同时跌幅创下新高。公用事业估值回升最大,但环比仅+3.61pct,主要受电力产业带动;国防军工表现同样不错,可能是外围环境影响以及国内某些细分领域的发展。传媒、计算机等热门领域下挫严重。板块估值中位数为房地产(25.71%),同样下滑幅度较大。

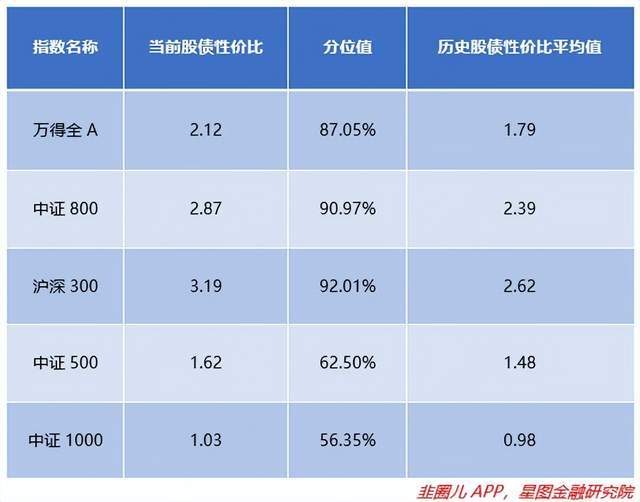

从3年股债性价比来看,截止6月21日,万得全A市盈率倒数与十年期国债(2.67%)的比值为2.12,环比+0.06,而历史均值为1.79,处于近3年的中性偏高位,历史分位值位置处于87.05%(即性价比高于87.05%的时间),环比+7.99pct。中证800、沪深300、中证500和中证1000的股债性价比历史分位值分别处于90.97%(环比+5.22pct)、92.01%(环比+4.90pct)、62.50%(环比+3.16pct)和56.35%(环比+3.02pct)。较上期来看,整体上A股性价比中幅回升,股价来到前期相对较低的位置;现买入持有3年盈利概率为98.45%,变动不大;10Y国债利率环比持平;大盘股吸引力大幅上升,同微盘股差距拉大;微盘股性价比继续小幅走高。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

本文由“星图金融研究院”原创,作者为星图金融研究院研究员雒佑