【阅读提示:本周本订阅号推出“医药商业“专题,五篇文章讲解医药商业板块,欢迎持续关注。下周将推出“农林牧渔“专题,敬请期待。】

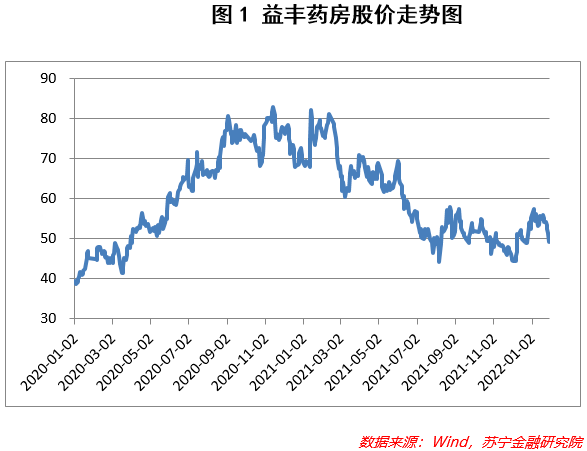

2020年,新冠疫情袭来,零售药房上市公司股价乘风而起,获得资金的追捧。但在疫情常态化之后,药品需求也回归理性,与此同时,因居民的自我防护意识增强,普通流感、发烧等基础用药的需求反而有所下降,益丰药房的股价被打回了原形(见图1),颇有“成也疫情、败也疫情”的无奈感。

益丰药房目前已经布局了医药零售、医药批发、中药饮片生产销售、慢病管理、互联网医院、医疗项目投资和医疗科技开发等大健康产业。

但是总体来讲,药店的准入门槛较低,大街小巷药房林立,竞争非常激烈。而药品与其他消费品有所不同,属于高度标准化的产品。药品的差异化在于药企,而一般药房的销售基本无差别,因此重要的是形成品牌效应。当前,A股市场有多家上市药房,分别是益丰药房、大参林、老百姓、一心堂、漱玉平民等。除漱玉平民相对小众外,其他品牌基本难分伯仲。

零售药房行业的前景几何?

一.市场蛋糕有望做大

在医保控费、降低药占比的大背景下,带量采购、“双通道”管理机制等政策相继出台,“医药分离”措施可谓大势所趋。所谓双通道,是指通过定点医疗机构和定点零售药店两个渠道,来供应药品。对纳入“双通道”管理的药品,在这两个通道施行统一的支付政策。

在此之前,患者在医院就诊之后,一般直接在医院购药,这一占比超过70%。随着将医院的购药需求向药房引流,这对零售药房来说无异于发现了新大陆。当前各大药企线下版图的扩张已经处于白热化阶段,而“承接处方外流”就是未被开垦的处女地,扩大了药房的市场规模。

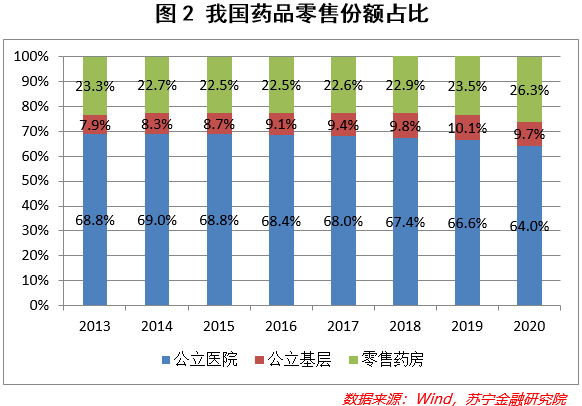

2020年,我国药品终端市场规模在1.64万亿规模左右,其中公立医院终端销售占比64%,公立基层医疗终端销售额占比为9.7%,零售药店销售占比26.3%。2014年至2019年,我国药品总需求量复合增速仅为7.5%,同期零售药店销售规模年复合增速为8.2%;2020年,受疫情影响,终端药品销售规模同比下滑8.5%,而零售药店销售规模仍实现3.2%的增长。

近几年来,零售药房的市场份额稳步增长(见图2),未来随着处方药外流等政策的进一步落地执行,零售药房的重要性将举足轻重。根据弗若斯特沙利文报告,估计中国门诊药品销售额中高达87.6%的部分可以在院外流通,这无疑是一块巨大的蛋糕。

但是事分两面,医院的处方药大多在医保范围内,为了实现惠民就医,“花最少的钱把病治好”,集采限制了药品的售价空间。虽然各大零售药房因采购量大,对上游药企具有较强的议价能力,但在下游销售时具有的自主权较小。以价换量、薄利多销会成为药房的主流经营逻辑。

而且处方外流对于医院的药房来说属于重大转变,药房将会从盈利部门转变为成本部门,转型的过程大概率会循序渐进。因此,承接处方外流对于零售药房来说,较难形成刺激性的利好,但从长远的角度来看,却是增强零售药房竞争力的关键支撑点。

与此同时,处方外流也考验着零售药房的承接能力。一方面,药品涉及到消费者的健康与安全,监管的要求必然会很严格;另一方面,大量的购买需求,对于药房的管理水平、信息化水平、仓储物流、药品供应等方面均提出了更高的要求,同时还需提供专业的咨询服务。所谓打铁还需自身硬,只有做好充分的准备,才能站上流量的风口。

二.行业集中大势所趋

A股市场的头部上市药房市占率已经从2017年的8.5%提升至2020年的14.3%,龙头效应凸显。但对照海外发达国家来看,2019年美国零售药房行业CR3为80%,日本CR10超过70%,而2020年我国CR10仅为21%,零售药房的集中度仍有较大的上升空间。

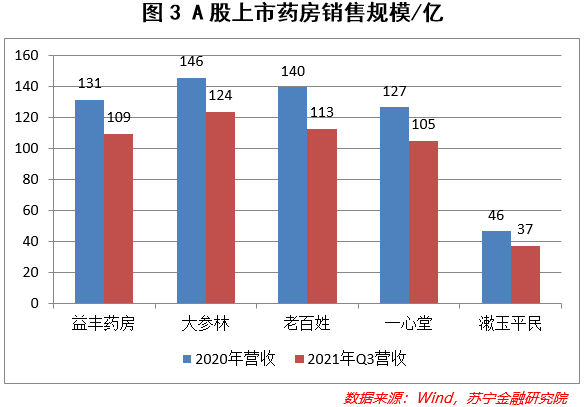

2021年10月28日,商务部发布了《关于“十四五”时期促进药品流通行业高质量发展的指导意见》,指出到2025年,要培育出5至10家超过500亿的专业化、多元化药品零售连锁企业,药品零售连锁率要接近70%。而当前我国领先的药房企业市场规模均在百亿左右(见图3),药店的连锁率在2020年为57%,因此“大鱼吃小鱼”的局面将会加速,中小药房企业将面临严峻的生存考验。

益丰药房等上市公司作为国内领先的药品零售连锁企业,现金流非常稳定,可以充分运用资本市场的优势实现并购重组和规模扩张。如益丰药房采取的是“区域聚焦”战略,也就是集中优势力量拿下战略重要地区的市场,从而形成规模效应,通过集中采购的方式能够形成对上游厂家的议价能力,降低采购成本。但是这并不是益丰药房独有的优势,而是头部药房企业的共性特征。

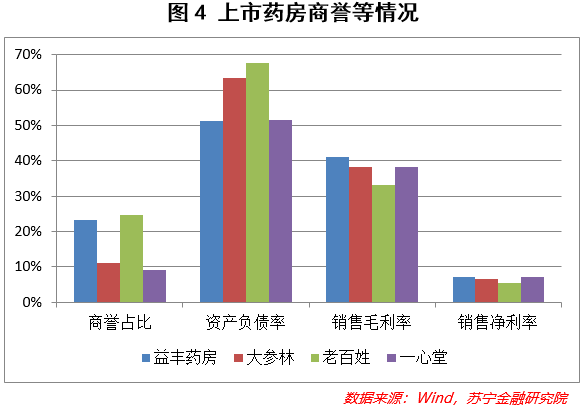

行业集中度的提升既是机遇也是挑战,几大药房豪门都在紧锣密鼓地兼并收购,抢占空白市场,每年新增门店数均在千家以上。而在2017、2018年竞相收购的白热化阶段,单体药店的收购价格不断被推升,从而积累了大量的商誉(见图4)。零售药店与所有的传统零售业态均面临着单店辐射范围小的问题,要想实现全国化布局,必须要整合众多分散的小店铺,从而实现扩张。这对现金流产生较大压力,而对投资人来说,虽然企业越来越大,但不代表资产质量同步提升了。2021年诸多上市公司业绩预告显示资产减值也敲响了警钟,如果业绩不达标,高额商誉可能面临暴雷的风险。

与此同时,企业规模的扩大对于经营管理、成本控制、单体盈利等都提出了更高的要求,而单纯以冲量的方式成长有可能是浮肿与虚胖。从量变到质变,才是一家企业成熟的标志,在这个过程中容易出现发展的阵痛。

三.线上药房发挥鲶鱼效应

线上药房的横空出世着实让线下零售药企充满危机感,网上药店在2020年已经占据药品零售22%左右的市场份额。短期来看,线上药房对于传统药房的影响在于市场份额和销售价格的双重冲击。药房连锁与线上药房相比劣势在于,固定成本较为刚性,房租、人员、管理费用等使得药店的净利润维持低位。如果毛利率下滑,药房的盈利能力会被进一步压缩。

但在经过一段时间厮杀后,已经形成相对均衡的格局。因为线上购买需要对药品有一定的认知,而且具有特殊性的药品并不适合互联网的低价策略,消费信任才是关键,而药房的主要客户还是在中老年人,他们需要线下的专业服务和推荐陪伴。更为关键的是,互联网药店面临的政策还没有完全放开,在医保领域,网上药店也处于绝对劣势,目前几乎所有的网上药店都不支持医保卡,这就有利于传统线下药房对线上药房形成降维堵截。

益丰药房的突围

益丰药房依靠“自建+并购+加盟”三位一体的扩张打法,在全国范围内攻城略地,截至2021年上半年,公司的总门店数达6888家。从2017年到2020年,益丰药房年平均并购门店数达到440家,在市场集中度提升的黄金时期跑马圈地,抢占区位资源。尤其在2018年和2019年,益丰并购了近1400家药店,使得这两年业绩增长在30%以上。目前,益丰重点布局在中南、华东、华北等地区,在江苏省、湖南省、湖北省均已经实现了规模第一。

益丰药房除了与线下同行拼杀之外,也积极布局线上。阿里健康、京东健康等互联网药房凭借高效率和低价策略,采取极致性价比的方式,大幅压低了药品的售价。益丰药房迎风而上,建设线上门店,线上门店从2018年的2500家发展到2020年的4400家。

在承接处方外流方面,益丰药房一方面积极布局DTP药房和院边店,另一方面,积极引进国家谈判制定医保报销品种80个,院外处方外流品种近400个,并与100多家供应商建立了战略合作关系。

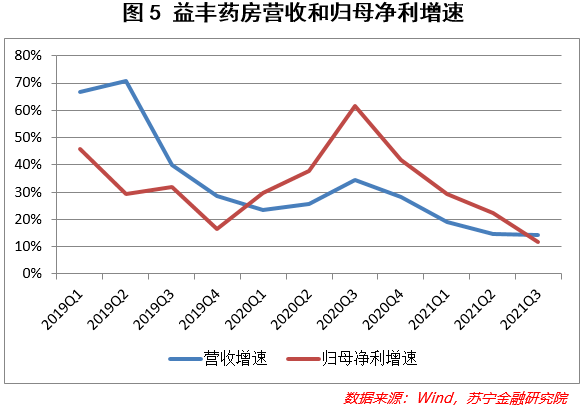

2021年,全体的连锁药房表现均不佳。益丰药房自2020年三季度开始,营收同比增速和归母净利润同比增速均出现明显下滑(见图5),主要的原因来自于几个方面,第一个是2020年因疫情影响的高基数,第二个是疫情防控下药品需求出现下滑,第三个是新店亏损增加拖累业绩表现。

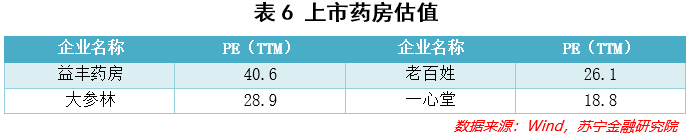

我们都知道,对于并购扩张的企业来说,市场给与的高估值主要来源于预期的高增速,从而形成规模效应,而一旦失速,有可能会引起估值的坍缩。估值来看,益丰药房显著高于行业水平(见表6)。目前,为了更好地进行整合,益丰已经放慢了开疆拓土的节奏,过高的估值仍有待消化。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“苏宁金融研究院”原创,作者为苏宁金融研究院高级研究员陆胜斌。